A pesar de representar solo el 0.4% del portafolio de depósitos del sistema financiero dominicano, que asciende a RD$2.5 billones a diciembre del año pasado, los certificados financieros, también conocidos como “certificados de depósito” o “depósitos a plazo fijo”, son considerados una alternativa segura y rentable ofrecida por instituciones financieras formales para hacer crecer el dinero con el tiempo y evitar dejarlo inactivo en una cuenta de ahorros.

Según estadísticas de la Superintendencia de Bancos, a diciembre de 2023, el monto total de certificados financieros alcanzó RD$11,091 millones, con un 3% atribuido a clientes mayores de 65 años, superando el 2% de la población no envejeciente (PNE) que opta por un depósito a plazo fijo con una tasa de interés promedio de 9.1%.

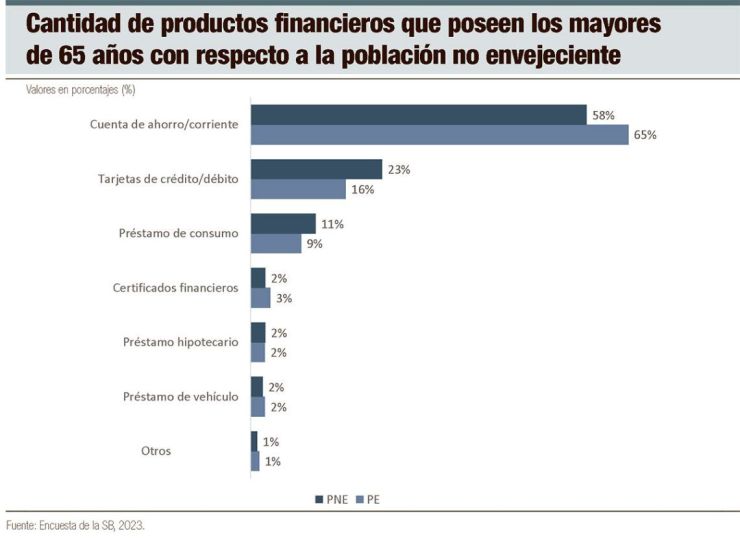

El informe de la Superintendencia de Bancos sobre inclusión e innovación financiera destaca que tanto las cuentas de ahorro (65%) como los certificados financieros son los instrumentos financieros liderados por los adultos mayores, con una diferencia mínima entre las dos poblaciones. En el caso de las tarjetas de crédito, hay una diferencia de 7 puntos porcentuales a favor de la PNE.

“Conforme las personas envejecen, dependen más de ingresos fijos como pensiones o jubilaciones, lo que puede considerarse una fuente de ingresos menos estable para acceder al crédito”, señala el informe como un posible obstáculo para que las personas envejecientes accedan al crédito.

Al analizar la data se observa que los montos en los certificados financieros muestran un decrecimiento de un 20% al pasar de RD$13,970 millones en diciembre de 2022 a RD$11,091 millones 2023, para una disminución absoluta de RD$2,879 millones, según las estadísticas oficiales.

Los datos de la Superintendencia de Bancos revelan que el 53.4% de los depósitos del público provienen de personas físicas, mientras que el 46.6% corresponde a empresas. El ahorro familiar representa el principal depositante, con un 52.4% del total de los depósitos.

Otros instrumentos

Al desglosar los depósitos del sistema por tipo de instrumento, se evidencia que, a diciembre de 2023, el 41.9% del balance total se encuentra en depósitos a plazo, seguido por las cuentas de ahorro y cuentas corrientes, que representan el 39.1% y el 18.5% del total de ahorros, respectivamente.

En diciembre del 2023, estos tres tipos de instrumentos representan el 99.5% del total, lo que indica que los dominicanos prefieren estos productos al momento de ahorrar su dinero. Los bonos representan una fracción mínima con un 0.01% del total.

La preferencia por certificados financieros entre adultos mayores refleja su enfoque cauteloso hacia la planificación financiera y su inclinación hacia opciones seguras de inversión en el panorama financiero.

Respecto al estatus de las cuentas, las estadísticas oficiales señalan que el 95.2% del total de captaciones están en cuentas activas, con un monto total de RD$2.4 billones. En tanto, los afectados en garantía exhiben un total acumulado de RD$75,702 millones, equivalente al 2.9%. Asimismo, los fondos embargados representan el 1.1% del total, con un monto de RD$29,702 millones. Las cuentas de clientes fallecidos son el 0.3%.

Inclusión

En el ámbito financiero, la Superintendencia de Bancos señala que la inclusión financiera efectiva de las personas envejecientes (PE) en el sistema financiero no solo es para garantizar su bienestar económico, sino que también contribuye al desarrollo de una sociedad más equitativa y comprensiva. Sin embargo, el bajo nivel de ingresos podría suponer una barrera significativa para este segmento poblacional.

Según la encuesta “Hacia un sector financiero inclusivo y sostenible”, realizada por la Superintendencia de Bancos, el 60% de los adultos mayores encuestados indicó que reciben ingresos mensuales inferiores a RD$15,000 y el 41% no trabaja.